Investimenti, quanto ha reso nel quarto trimestre 2023 un portafoglio di titoli europei creato dall’AI? L’esperimento

di Marco Capponi, Milano Finanza

L’Intelligenza Artificiale può prevedere l’andamento dei titoli? La fintech Axyon ha creato per Milano Finanza un portafoglio di aziende europee che nel quarto trimestre potevano battere gli indici. Ecco i risultati

L’Intelligenza Artificiale sa costruire un portafoglio di investimento? Se si pensa alla ChatGpt di turno la risposta è assolutamente no. Anzi, i suoi consigli possono essere perfino dannosi. Ad esempio il 20% di bitcoin in un portafoglio a rischio medio, come MF-Milano Finanza ha sperimentato in passato.

Come in tutti i settori però anche il vasto universo dell’AI ha le sue specializzazioni, e tra queste c’è l’applicazione dei modelli quantitativi di Intelligenza Artificiale alle previsioni di mercato, in modo da supportare gli investitori istituzionali nel loro lavoro. Tra i pionieri di questo segmento in Italia c’è Axyon AI, che lo scorso settembre ha costruito per questo giornale un portafoglio di titoli europei che, secondo il software proprietario di Intelligenza Artificiale sviluppato dalla fintech, avrebbero potuto sovraperformare il mercato. Ecco i risultati.

Questione di metodo

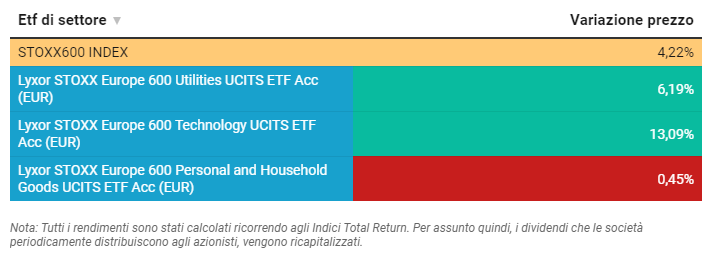

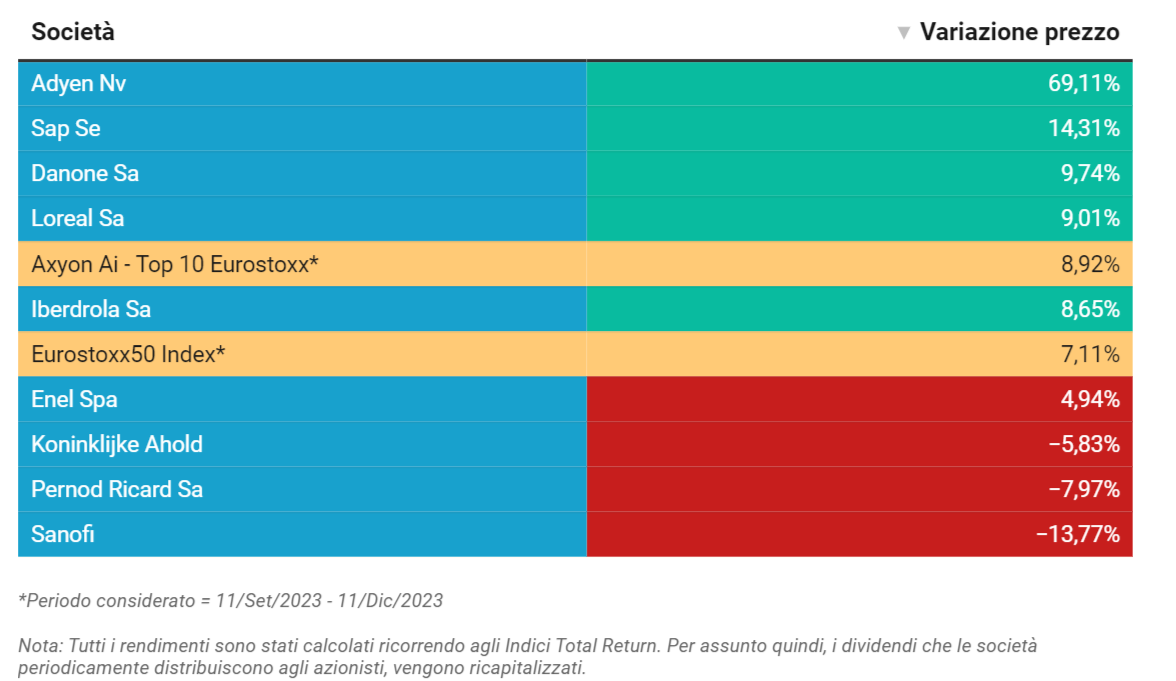

La tabella in basso riassume alcune delle previsioni fornite da Axyon: un ipotetico portafoglio composto da nove titoli ad alta capitalizzazione e tre Etf settoriali che, secondo il cervellone elaborato dalla fintech, avrebbero battuto rispettivamente gli indici Eurostoxx 50 e Stoxx 600. Spoiler: il portafoglio dei titoli ha battuto il benchmark di oltre un punto percentuale, 8,92% contro 7,11%; tra gli Etf invece due hanno superato l’indice (uno lo ha triplicato) mentre il terzo è stato sconfitto abbastanza sonoramente. Scorporando le singole scommesse, l’AI ha battuto il mercato sette volte su 12. «I nostri modelli», spiega il ceo della fintech, Daniele Grassi, «non mirano ad avere sempre ragione, ma a fare molte previsioni – o scommesse - e avere ragione più del 50% delle volte». La strategia «è più simile a una diffusione del rischio: fare tante piccole scommesse, alcune delle quali saranno sbagliate, ma scommettendo sul fatto che la maggior parte sia corretta al fine di ottenere complessivamente un guadagno».

Le scommesse vinte

Osservando i risultati, si nota subito come la scommessa sia stata ampiamente vinta per quanto riguarda tutto il settore tecnologico, sia a livello di Etf (+12,7% contro il +4,2% del benchmark) sia per quanto riguarda i singoli titoli, Adyen (+69,1%) e Sap (+14,3%). A prima vista, magari, questa era la previsione più semplice, visto che il tech ha fatto bene per tutto l’anno e ha continuato a sovraperformare nel finale del 2023, in particolare da quando le banche centrali hanno iniziato ad aprire alla possibilità di un allentamento monetario.

Più interessanti gli altri nomi selezionati dall’AI tra i campioni del trimestre: come Danone e L’Oréal, due società legate ai consumi che hanno entrambe fatto meglio non solo dell’indice di riferimento, ma anche del loro settore di appartenenza. Oppure Iberdrola, la multi-utility spagnola che ha superato di oltre un punto percentuale il benchmark e anche il +6,2% del settore utility nel suo complesso, espresso dal relativo Etf.

In verde gli asset che hanno sovraperformato l’indice di riferimento - Settori

Fonte: Elaborazione MF-Milano Finanza su dati Axyon AI - Scaricare i dati

Le scommesse perse

Dall’altro lato ci sono invece i titoli che non hanno rispettato le previsioni, a cominciare da Koninklijke Ahold Delhaize, società olandese di grande distribuzione per il quale il software di Axyon stimava una sovraperformance con probabilità del 62,5%, e che invece ha chiuso il trimestre in rosso del 5,8%. Oppure la farmaceutica Sanofi e il colosso dei liquori Pernod-Ricard: entrambe viste tra i top performer, hanno perso rispettivamente il 13,8% e l’8%.

E infine c’è Enel: selezionata tra i possibili campioni del settore utility, sostenuta anche degli indicatori tecnici, la società non è andata oltre il +4,9%, sottoperformando l’indice Eurostoxx 50 di oltre due punti percentuali.

In verde gli asset che hanno sovraperformato l’indice di riferimento - Titoli Eurostoxx50

Fonte: Elaborazione MF-Milano Finanza su dati Axyon AI - Scaricare i dati - Creato con Datawrapper

Niente sfera di cristallo

Gli esempi fin qui analizzati mostrano una cosa abbastanza banale ma comunque importante da ribadire: per quanto sofisticati, gli algoritmi di Intelligenza Artificiale non sono sfere di cristallo. Per esempio, era impossibile prevedere che nel corso del quarto trimestre sarebbe scoppiata una guerra in Medio Oriente, con tutte le relative conseguenze su prezzi delle materie prime e blocchi al commercio. «Gli eventi esterni», ricorda Grassi, «possono essere molteplici e variegati: cambiamenti politici, disastri naturali o movimenti di mercato inaspettati. Mentre è possibile osservare correlazioni tra eventi e performance aziendali, stabilire un relazione di causa-effetto precisa è complesso». Ogni performance, in altre parole, può essere influenzata da molteplici fattori, «e isolare l’impatto di un singolo evento richiederebbe un’analisi dettagliata e specifica che va oltre le capacità degli attuali sistemi di Intelligenza Artificiale».

(riproduzione riservata)